ペイロールカードがついに解禁?!デジタル給与支払いとその問題点について

[2021.04.15]

目次

今後、政府により「ペイロールカード」が解禁され、給与のデジタル支払いが可能になる予定です。解禁されると企業からの給与支払いの方法が広がり、銀行口座を使わなくても、従業員のスマートフォン決済アプリなどで直接給与を受け取ることが可能になります。

現在、国内でもキャッシュレス決済サービスが広く普及しており、それらと給与支払いを連携できれば、ユーザーの利便性は格段に向上するでしょう。

本記事では、ペイロールカードが解禁されるとは具体的にどのようなことなのか、ペイロールカードの特徴も含めて解説します。

ペイロールカードがついに解禁?!

給与のデジタル支払いには様々な問題点が考えられることから、厚生労働省を中心に議論が重ねられています。ペイロールカードが解禁されることは、社会的にも非常に大きな意味を持っています。それではペイロールカードとは、どのような役割を果たすカードなのでしょうか?

1.1ペイロールカードとは?

ペイロールカードの「ペイロール(payroll)」とは、もともと給料支払簿を意味し、「ペイロールカード」とは、銀行口座に代わり、給与の振込先として使用できるカードのことを指します。

ペイロールカードは、キャッシュカードのようにATMで現金を引き出すことが可能であるだけでなく、電子マネーとしてそのまま利用することもできます。電子マネーを利用する際、現金を引き出し、コンビニやATMでチャージをするというような手間が必要となりますが、ペイロールカードが導入され、給与の振込先として使用可能になると、そのような手間が省略されます。デビット機能でのショッピングや、電子マネーへのチャージ、もしくはチャージをしなくてもスマートフォンのアプリと連携し、電子マネーと同様に利用が可能になる可能性もあります。

1.2厚生労働省で進められてきた議論

ひと口にペイロールカードを解禁するといっても、行政システムの観点からすると簡単なことではありません。厚生労働省の諮問機関である労働政策審議会では、主に以下の要件にペイロールカードの合理性について、長い議論が続いているようです。

・労働者の生活を支える賃金について、資金移動業者による安全な資金保全が可能か

・賃金として振り込まれた金額を、日本全国どこでも1円単位で換金できるか

・最低でも毎月1回以上は、手数料の負担なしで換金できるかどうか

・ペイロールカード以外の支払い方法も準備し、選択できるようにすることが可能か

こうした議論を踏まえたうえで、今後生じる可能性がある問題もクリアできると判断したため、厚生労働省はペイロールカードの解禁準備が進められていると考えられます。

ペイロールカード導入の背景

日本は諸外国に比べ、未だに労働効率が極めて悪い状況であり、政府も働き方改革などを通じて効率化を進めています。しかし、労働力確保やキャッシュレス化の推進のための施策として認識されておりません。

2.1企業にとって負担が大きい現金関連作業

一般企業では、売上高に占める現金関連作業の割合がかなり高く、小規模な企業ほど割合が高い特徴があります。特に、現金を取り扱う機会が多い小売業では、現金授受の確認や売上データの集計に膨大な時間がかけられています。

この問題は小売業だけに限らず、飲食業や宿泊業などを含めた多くのサービス業に共通する課題です。キャッシュレス化の伸展にともない、早急に解決すべき問題だといえるでしょう。

2.2キャッシュレス化の加速

2018年4月、経済産業省は「キャッシュレス・ビジョン」を発表しました。様々な企業が、モバイル決済事業などに参入し、キャッシュレス社会の実現に向けた動きが活発化しています。

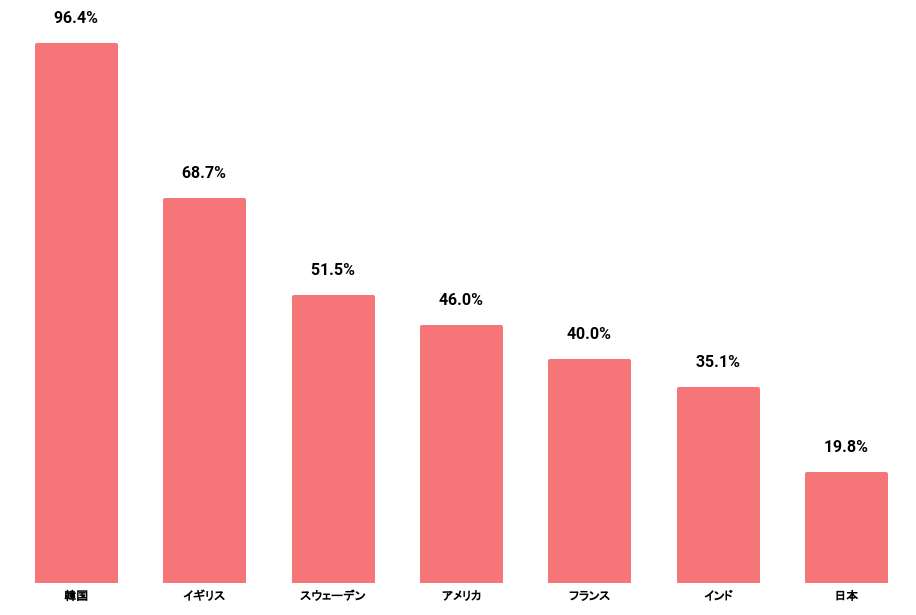

日本でのキャッシュレス化は広く浸透しつつあるものの、諸外国と比較するとその水準は依然低い状況です。国ごとのキャッシュレス決済の比率は以下のとおりです。(2016年実績)

このように日本国内でのキャッシュレス化は先進国の中において最低レベルで、隣の韓国と比較すると目を疑うほどです。また、2008年から2018年までの10年間で、国内のキャッシュレス化は24.1%(+12.2%)までしか進んでいません。日本では2025年までにキャッシュレス決済の比率を40%にまで高める目標を掲げ、官民ともにキャッシュレスに向けた動きを活発化させています。ペイロールカードの解禁は、そのスピードを加速させることでしょう。

出典:野村総合研究所「キャッシュレス化推進に向けた国内外の現状認識」

出典:キャッシュレスの現状及び意義

2.3海外でのペイロールカード事情

海外ではペイロールカードの普及もひと足早く進んでいるようで、アメリカではすでに年間550億ドル(約5兆8,000億円)もの給与の振込先として、ペイロールカードが選択されています。

アメリカでは日本と事情が異なり、銀行口座を持たない人が非常に多く、小切手による給与支払い文化もあるため、労使双方にとっての負担が大きく、キャッシュレスによる給与支払いへの移行が急がれていました。

そのため、アメリカ以上にキャッシュレス化が進んでいるヨーロッパや韓国では、ペイロールカードの普及も一歩先を進んでいます。

2.4技術の進歩が求めるキャッシュレス化

これまで技術立国としての地位を保ってきた日本は、進歩する海外のテクノロジーに危機感を覚えたことから、政府が主導して「society5.0」という新しい社会革命を起こそうとしています。society5.0では、IoTやAIなどの先端技術を現在の暮らしと融合させて、誰もがもっと便利に生活することを目指しています。

一方で金融サービスの分野でも、「FinTech(フィンテック)」をはじめ、新しい動きが広がっています。これは金融とITやAIなどのテクノロジーを組み合わせて、インターネットやスマートフォンと連携させるサービスです。

ブロックチェーン技術を使った仮想通貨などもFinTechの1種で、他にも各種決済を1つにまとめるサービスや資産運用、投資などもFinTech技術との融合が進んでいます。

参考:内閣府「society5.0とは」

参考:三井住友カード「FinTechとは」

2.5政府としても推進したいペイロールカード

多くの分野で今後キャッシュレス化が求められることや最新テクノロジーをベースにした社会を実現する必要性から、政府としてもペイロールカードの普及には、前向きにならざるを得なかったと考えられます。

また、ペイロールカード解禁への議論を進める理由の一つに、外国人労働者へのニーズが挙げられます。日本では、少子高齢化に伴い外国人労働者の受入を広げる一方、外国人の銀行口座の開設が難しいという課題があります。ペイロールカードが解禁すれば、こうした課題解決への道筋となり得ます。

このように海外に労働力を頼らざるを得ない現状と、国内産業の労働生産性向上と働き方改革、さらに将来的な新しい社会での必要性から、ペイロールカードの解禁は必要不可欠なことだといえるでしょう。

ペイロールカード解禁には法改正が必要?

ペイロールカードを解禁する場合、法改正が必要になる可能性があります。これまでの法による規定と比較しながら分析していきます。

3.1法によって定められた給与支払いのルール

給与支払いについては、1947年に公布された労働基準法第24条において、

(1)通貨で、

(2)直接労働者に、

(3)全額を、

(4)毎月1回以上、

(5)一定の期日を定めて

支払わなければならないと規定されています(賃金支払の五原則)。

3.2過去の給与支払いに関する法改正

1988年の労働基準法改正により、銀行振込による給与支払いが法律上で明記されました。この改正では、確実な支払い方法であれば、通貨以外のものでも支払うことができるようになり、労働者の同意を得た場合に限り、銀行その他金融機関への給与振込が認められました。

しかし、この場合でも企業は、労働者の過半数で組織する労働組合、または労働者の過半数を代表者と書面による協定を結ぶ必要があります。さらに、その上で、個々の労働者との間で合意しなければ振込による給与の支払いはできません。

ところが、銀行振込による支払いは、先に述べた「賃金支払の五原則」のうち、(1)「通貨払いの原則」と(2)「直接払いの原則」に抵触してしまいます。なんとも矛盾する状況ですが、実際は労働基準法で例外的に銀行振込を認めているようです。

1988年の法改正以前から、給与の銀行振込は一般的になっていたようで、いわば本音と建前ともいえるかもしれません。

3.3ペイロールカード解禁にあたり必要な法改正は?

労働基準法により、給与を労働者以外の第三者に支払いうことは禁じられています(直接払いの原則)。もしもこの原則から外れてしまうと、労働者に対する賃金が仲介者などの第三者に搾取される恐れがあるからです。

直接払いの原則にも例外がありますが、労働者本人が病気などの理由で給与を直接受け取れない場合や、税金滞納などへの処置として給与が差し押さえられた場合に限られます。

今後ペイロールカードが解禁されるにあたっては、法改正によって直接払いの原則に追加的な例外を認められることになるでしょう。

ペイロールカード解禁における課題点は?

これからペイロールカードが解禁されるとして、その安全性について問題はないのでしょうか。大切な給与の支払いで安全性が保証されないと、本格的な普及は難しいと考えられます。最後に政府が取り上げている問題点も含めて、ペイロールカードの課題についてまとめます。

4.1セキュリティ面

インターネットを通じた金融サービスでは、過去に何度か重大なトラブルが発生しています。中でも記憶に新しいのは、2020年に発覚したドコモ口座からの不正引き出し事件です。この事件ではドコモ口座、PayPay、PayPalなど複数の電子決済サービスにおいて、利用者が気づかないまま不正に口座残高が引き出されていました。

また、2018年には国内の暗号資産(仮想通貨)取引所から、580億円相当の仮想通貨が第三者に不正送金されました。極めて厳重で信頼性が高いといわれる仮想通貨の暗号技術でさえ、不正アクセスによって破られてしまうわけなので、インターネットを使ったシステムのセキュリティ対策は、未だに脆弱性を抱えているサービスもあるのではないでしょうか。

また、デジタル資産に共通するリスクで、マネーロンダリングや犯罪組織の資金隠しの場になることやハッカーなどによる不正アクセスの標的になる危険性が問題となります。このようなリスクに対するセキュリティ対策を万全に整備できないと、ペイロールカードの解禁は難しくなるでしょう。

4.2資金の保全

ペイロールカードは資金移動業者がサービスを提供し、そこには銀行とは異なる資金保全の仕組みがあり、預金保険制度の対象外です。。

給与の振込先となる資金移動業者が、万が一経営破綻した場合、労働者に対する被害が極めて大きくなる危険性があります。そこで、こうした業者には金融庁による許認可制度を義務づけ、厚生労働省の管轄下に置かれることが検討されているようです。

4.3政府が議論しているペイロールカードの課題

現在日本政府はペイロールカードについて、「賃金支払いの規制緩和」との位置づけで議論を進めています。ここで検討されているのは、主に以下に挙げる4つの課題についてです。

・賃金支払の原則を満たすか

・全国一律対応の必要性

・労使間での議論の必要性

・一般的な支払い方法として規定する必要

これらは「賃金支払い5原則」に基づく内容ですが、もしも銀行振込と比較してリスクが大きければ、慎重に再検討を進める準備があるようです。

出典:厚生労働省「国家戦略特別区域ワーキング・グループ提出資料」

まとめ

現代のように、インターネットやスマートフォンが普及し、様々な決済手段が広がるなか、給与支払いもキャッシュレスに対応することが必要になるでしょう。そうすることで、ユーザーの利便性が高まるだけでなく、企業側の労働力確保にも繋がります。

その1つの手段として、現在ペイロールカードによる給与支払いの解禁が準備段階に入っています。課題はあれど、ペイロールカードが解禁されれば、社会的な利便性はかなり向上するはずです。解禁に向けた動きがいつ始まるのか、この先の展開から目が離せなくなりそうです。